在宅勤務や在宅ワークで空いた時間に取り組み始めた副業。当ブログにおいても副業ブログなどの紹介をしているのですが、気になるのはその税金。

これから副業を始めようと思っている方も、「今の本業と違うところから収入あったらどうしたらいいの?」って方もいるんじゃないでしょうか?

そこで本記事では副業の確定申告についてのコラムを発信していきます。

これからの時代、副業が当たり前になってもおかしくないので必読ですよ!

筆者はFP・簿記資格保有者です。ある程度の知見はありますが、税理士免許は保有しておりませんので、最終的な判断は自己責任でお願い致します。

オタくん

オタくんだいぶ昔に、趣味で取った資格なので大した資格ではないですが・・・

一応、お勉強してた時期があります。

- 副業を始めようと思ってる人

- 今、副業をしていて税金が不安な人

- 確定申告のやり方がわからない人

- 副業ブログをやっており収入があった人

副業の確定申告をしないとどうなるのか?

そもそも確定申告って何故するのでしょうか。日本において、税金に関する申告は自己申告制をとっています。収入がある人は納税の義務があり、すべからく申告をしないといけないのです。

しかしながら会社に勤めていると、その申告を大体の人は代理でやってくれてます。そのため、副業を始めた時に税金を納めるという意識が薄くなりがちです。

確定申告をしないと脱税行為

所得税の確定申告は毎年2月1日~3月中旬頃までとなっています。もし仮にうっかり確定申告を忘れてしまった場合、本来払わないといけない税金を支払っていないことになり、脱法行為となります。

極端に大きな金額や悪質でなければ刑事罰に問われる事はありませんが、いくつかのペナルティがあります。

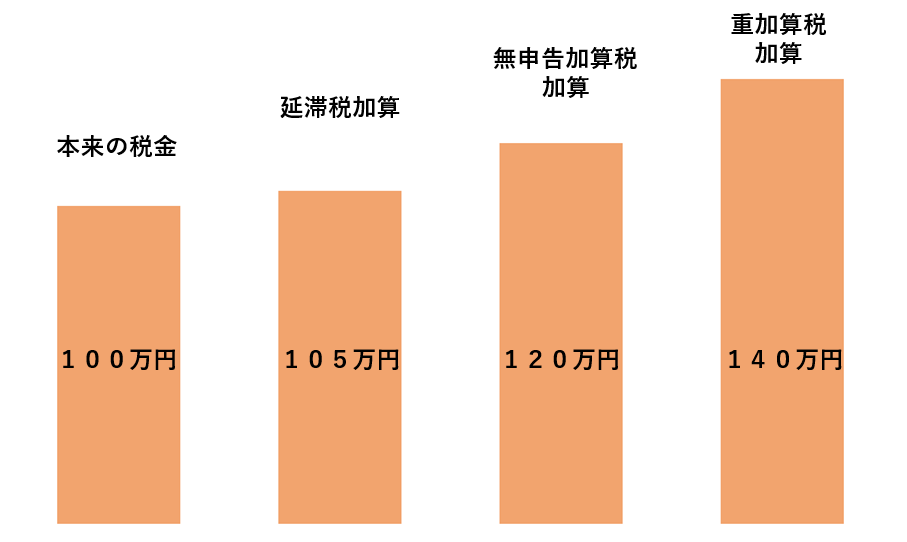

脱税がバレると追徴課税

確定申告をする必要のある期間に確定申告をし忘れた場合、あとで提出する資料はすべて「期限後申告」とみなされます。期限後申告では本来支払うべき税金に加えて「無申告加算税」が発生します。

| 納付すべき税額 | 無申告加算税 |

|---|---|

| ~50万円 | 15% |

| 50万~ | 20% |

*ただし、申告が遅れた正当な理由があるとペナルティ免除になるケースもあるそうです。

もし、気づかなくて払ってない期間が長くなるとどうなるの?

税金の納付が遅れると「延滞税」がかかります。延滞税は納付する期限の翌日から完納した日までの日数で加算され、2か月を超える延滞になると延滞税の割合が2倍になるので注意が必要です。期限を守らないと、上で書いた「無申告加算税」を除いた本税金すべてに延滞税がかかってしまいます。

期限を超えて納める税金×延滞税率×日数÷365

| 納付期限から | 税率 |

|---|---|

| 2か月まで | 7.3%と特例基準割合+1%の低い方 |

| 2か月以上 | 14.6%と例基準割合+7.3%の低い方 |

2か月を超えると一気に上がる延滞税。計算がややこしいですね。

悪質性の高い「隠ぺい工作」などが発見された場合、「重加算税」がかかることにも要注意です。この重加算税は先にあげた税よりもはるかにペナルティが重く、それぞれ該当する課税案件に応じて無申告加算税に代えて40%が課せられます。

また、ちゃんと期限内に確定申告をすれば青色申告の「最大65万円の特別控除」があるはずなのですが、期限後申告となる場合は特別控除は10万円に減額されてしまいます。

じゃあ、税金を払ったけど計算ミスで少なかった場合はどうなるの?

「過少申告加算税」が課せられます。ただ上で挙げたペナルティよりは納める税金は少なく、増差額の10%で済みます。ただし増差税額が当初申請した金額または50万円を超える場合は税率が15%に引きあがります。

- 無申告課税

- 過少申告加算税

- 延滞税

- 重加算税

ひえーーっ。忘れずにちゃんと申告しよ・・・

私の友人で個人事業主をやっていた人がいましたが、5年前の税金を指摘され延滞税がとてつもない事になってました。

国税も指摘してくるの遅いので気を付けましょう・・・。

副業収入をバレずにする方法はあるのか?

副業収入を全くバレずにいける方法は結論から言うとありません。

確定申告の無申告がバレるケースは様々ですが、下記のようなことが一般的だそうです。

現金で貰えば、バレないんじゃない?

あなたに支払った証拠が相手側にあるので、結局バレます。

正直に申告しないと後々大変なことになるので、注意しましょう。

確定申告が必要な10種類の所得

副業の方法や働き方によって、収入を得る方法は様々です。確定申告が必要な所得は下記の通りです。

| 所得の種類 | 所得の内容 |

|---|---|

| 利子所得 | 預貯金の利子や公社債などの分配など |

| 配当所得 | 株式の配当や投資信託の分配など |

| 事業所得 | 商業や農業など事業による所得など |

| 不動産 所得 | 不動産売買などで生じる所得など |

| 一時所得 | 満期保険金の解約で得る所得など |

| 給与所得 | 給与・賞与による所得など |

| 退職所得 | 退職によって受け取る所得など |

| 山林所得 | 山を売ったりしたときに得る所得など |

| 譲渡所得 | 事業用固定資産・家庭用資産の売却で得る所得など |

| 雑所得 | 上記に属さない所得(講演会、原稿料、年金など) |

めっちゃありますね!?

僕はブログでのアフィリエイトやアドセンスを考えているんだけど、どれに当たるんですか?

ブログ運営によるアフィリエイト・アドセンスは事業所得か雑所得

結論から言うと、「ブログ運営」や「メルマガ配信」・「noteの販売」・「イラスト販売」などは事業所得か雑所得のどちらかになります。

なんで2つに分かれているんだよ!?

簡単に言うと、ブログ運営による収益がビジネスでやっているかどうかという事です。改めて上記に挙げた所得の違いを見てみます。

| 所得の種類 | 所得の内容 |

|---|---|

| 事業 所得 | 商業や農業など事業による所得など |

| 雑 所得 | 上記に属さない所得(講演会、原稿料、年金など) |

何をもって「事業」なのかが重要になるわけです。この判断は一概に線引きがされているわけではありません。

例えば、「法人設立をしてブログ運営をしている」「ブログ運営だけで食べている」などの実態があれば事業に判断されるケースもあるでしょう。副業をしている人は「雑所得」になるケースが多いでしょう。

副業個人ブロガーの収益は「雑所得」であることがほとんどだよ!

副業をしていて、確定申告の必要な人

では所得を得た人は必ず確定申告が必要なのでしょうか?

サラリーマンなどが副業をしている場合、確定申告が必要な人と確定申告をしなくて良い人がいます。どんな人が確定申告する必要があるかをご説明します。特に副業でよくあるケースを赤色にしています。

2箇所以上から給与を貰っている人

働き方が柔軟になってきたので、2つの会社から給与を貰っているケースもあります。その場合、一般的には勤務時間が長くて給与が高い方を「主たる給与」と呼び、残りを「従たる給与」と呼びます。

この場合、「主たる給与」を払っている会社の方で、年末調整することとなるのですが、「従たる給与」の税金計算は自分でする必要があります。

副業の収入が年間20万円を超える人

副業で得た所得が年間で20万円を超えた時には確定申告が必要です。ここで重要なのは「所得」であって「収入」では無い点です。

所得=収入ー必要経費

例えば、その年の副業収入が22万円あり、勉強に本を買ったり、取材の為に何かを買ったりして5万円使ったとすれば「22万円-5万円」で17万円が所得となります。

この場合においては確定申告は不要です。

じゃあ今年50万円も収入あったし、税金払いたくないから35万円の高スペックパソコン買って確定申告不要にしよっと!

ちょっと待ってください。これはアウトです。

高額な買い物をした場合は一括で経費とできない場合があります。パソコンは明確に決められてますよ!

| 金額 | 控除できる金額 |

|---|---|

| 10万円以下 | 全額控除可能 |

| 10万円~30万円 | 一括償却資産 減価償却資産 少額減価償却資産特例 |

| 30万円以上 | 減価償却資産 |

一括償却資産:法定耐用年数などに関係なく、3年間で均等償却が出来る「一括償却資産」として処理する方法。

原価償却資産:パソコンの法定耐用年数は4年なので、4年かけて少しずつ経費にしていく方法

少額減価償却資産特例:10~30万円以内でも一括控除できる特例

少額減価償却資産特例はかなり複雑で適用できるかどうかの判断も難しいので税理士へ相談が一番かと思います。一応、国税庁のHPに記載があります。

つまり35万円のパソコンを購入した場合は「原価償却資産」で計上する必要があるので、35万円を4年で割ります。1年あたりに計上できる経費は8.75万円です。

50万円(収入)ー8.75万円(経費)=41.25万円(所得)

もしオタくんが勝手に判断して確定申告をしていなかったら、20万円以上になってて脱税になるから気を付けてね。

あぶないところだった・・・・

一部例外もあります。たとえばメルカリとかで不用品を売却した時の収入は非課税としてみなされます。(1点30万円以上の高額な美術品や貴金属は非課税にならず雑所得になります

給与所得が年間2,000万円を超える人

本業の収入である給与所得が年間2,000万円を超える人は確定申告を副業をしている、していないに関わらず自分でする必要があります。

給与所得が2,000万円を1円でも超えていた場合、年末調整はしてくれないってことです。

こちらも額面ではなく所得である事には注意が必要です。

確定申告をするので、そのほかの所得があれば合算して確定申告をする必要があるわけです。

保険の解約で一定の解約金がある人

満期保険金などの解約返戻金があった方は要注意です。

会社員などで給与所得を貰っており、解約返戻金により「一時所得」が20万円以上を超えた場合は確定申告が必要です。

控除もあるので、実際の収入ではなく「一時所得」の金額で20万円である事には要注意です。

総収入金額ーその収入を得るための支出額ー特別控除額(最高50万円)

各種控除を申請する人

控除申請をしたい方はおそらくいるでしょう。例えば、「入院したりして医療費が高かったので高額医療費控除を受けようと思っている」「ふるさと納税をしたがワンストップ納税するのを忘れたから確定申告する」

こういった方が確定申告をしようとする場合、上記で挙げた雑所得や他の所得の申告もする必要があります。この場合、雑所得20万円ルールは適用されず「1円」であっても確定申告に組み入れることとなります。

確定申告をする際はすべてを合算する必要がある。

確定申告のやり方

確定申告をするってことは、投資等で大損失し損益繰り越しでもない限り、収入があるってことです。

確定申告は準備に時間がかかるので、早め早めに動いていきましょう。その方法としては2つあります。

自分で確定申告をする

確定申告を自分でする場合、3つの方法があります。

- インターネットでWEB申告(e-Tax)

- 税務署へ郵送

- 税務署へ直接持っていく

1つめはWEB申告です。ネット上で申請する場合、マイナンバーカードが必要となります。国税電子申告・納税システムへ進み、必要事項を記入して提出する方法となります。

メリットは家で完結するところで、もしご自身でやる場合はe-TAXが1番お勧めです。

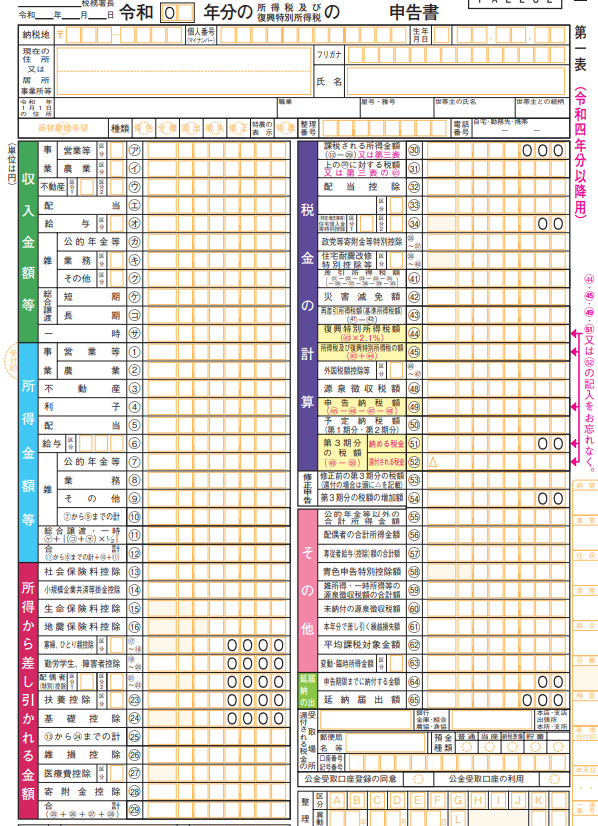

2つ目は郵送での申告方法となります。マイナンバーカードが無い場合は紙での申請を行う事になります。下記のような申告書ですが、国税庁よりダウンロードが可能です。

私は郵送はお勧めしません。間違っていた場合、やり取りが遅れ、申告時期を過ぎてしまう等トラブルが起きやすいためです。

最後に3番目ですが、マイナンバーカードが無く紙で申告する場合は税務署に直接行くことをおすすめします。簡単なミスであれば指摘して頂いたりすることもありますので、何かの間違いや郵送トラブルを防げますので。

このように自身で申請する場合、クラウド会計ソフトウェアが便利ですよ!昔は弥生会計が有名だったけど、今は「Freee」が一番シェアが高いですね。

税理士にお願いする

初めて確定申告をする場合、いっそのこと、税理士に依頼するのは一つの手です。一度代行して頂いたら、2回目以降は真似をすれば良いわけです。

税理士に依頼をするとお金が掛かるイメージですが、上で説明したように「控除できる経費」などの判断をしっかりしてくれるので、結局税理士を使った方が払う金額が安くなるケースも少なくありません。

ちなみに、税理士の確定申告代行における平均的な金額は5-10万円となります。

*申告する金額によって、依頼料も異なります。

税理士だったら、どこでも良いので近くにあるところに電話すれば良いと思いますが、どこがいいかわからない・大手が安心するという方は税理士ドットコムさんが相談しやすく便利かと思います。

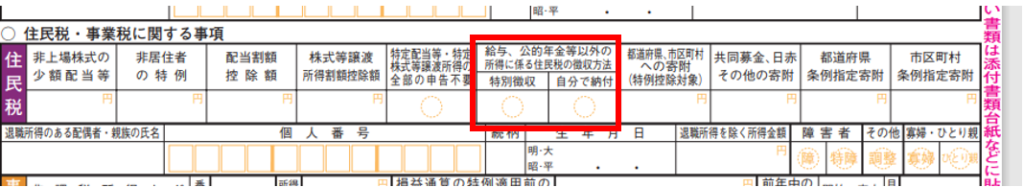

会社に副業を知られたくない場合は?

確定申告を行うと、基本的に住民税の金額が勤務先に通知されます。勤務先が従業員の住民税を納める特別徴収という制度です。給与が入ると、いろいろ引かれて手取りになりますよね。この制度があるために代わりに払ってくれているわけです。

しかしながら副業をしている事が特別徴収によってバレてしまうケースがあります。

この場合、申告書第二表の給与、公的年金等以外の所得に係る住民税の徴収方法の欄にある「自分で納付」を選択することで、本業の勤務先に通知がいくことを避けることができます。

ただし、その代わりに副収入分の住民税は自分で納める必要があります。税務署から住民税納税通知書が郵送されたら自分で納税をしにいきましょう。

なお、副業による収入が会社などからの「給与所得」の場合には、会社が従業員の住民税額を納める「特別徴収」でまとめられますので、本業の勤務先には副収入の存在が知られることになります。

住民税は所得額に関わらず支払う義務がある

今回お話ししているのは所得税の話で住民税は上記20万円などのルールに関係なく、支払う義務があるのでご注意を。

住民税の申告の時期は確定申告同様に毎年3月15日です。所得税と住民税は混同しがちですが、所得税は国に払う税金。住民税は市町村に払う税金。この違いがごっちゃになり、払うわなくて良いと勘違いしてしまう理由です。

申請方法は各市町村役所に行って申請することになります。

支払い方法は「普通徴収」と「特別徴収」の2通りあり、違いはそれぞれ下記の通りです。

普通徴収:納付書が個人宅に送られてきて、自分で払う

特別徴収:所属している会社に通知があり、給与天引きで払う

つまりここで特別徴収を選んでしまうと会社にバレてしまうわけです。この辺りは所得税の申請と同じ考えです。

会社に副業がバレてしまうと、ややこしいケースもあるので、下記の記事も参照ください。

脱税ゼッタイだめ。

いかがだったでしょうか?副業を始めてうまく行ったときって気分が良いですよね。

ですが、その収入・・・国税が狙っていますよ。

国税様すみません!ちゃんと払います!

しっかりとした知識を持って副業をすることは自分自身を守ることになりますので、この記事が少しでも参考になれば幸いです。

本ブログでは、在宅ワークのすばらしさ・副業の選択肢を広げる目的でブログを運営しております。そんな管理人オタくんのおすすめの副業は「ブログ運営でのアフィリエイト・アドセンス収益」です。

なので、本記事におきましてもアフィリエイト・アドセンスを例に取り上げました。もしブログ運営をしてみたいという人がおりましたら、こちらのページもご参考にどうぞ。

コメント